Frequently Asked Questions

PASOS PARA SACAR LA CERTIFICACIÓN:

1. Regístrate en el Sistema de Gestión de Premios (SAM)

Su empresa debe tener un registro activo en SAM. Asegúrese de que el perfil SAM de su empresa se haya actualizado con precisión en los últimos 12 meses. Su registro en SAM.gov debe configurarse para “Todos los premios” y no limitado a “Préstamos y subvenciones” para comenzar el proceso.

2. Cree su cuenta SBA

Necesitará una cuenta de Login.gov para usar WOSB.Certify. Asegúrese de ingresar la misma dirección de correo electrónico en su perfil de SBA Connect. Debe ingresar el nombre legal del propietario de la empresa en el perfil de SBA Connect.

3. Reclama tu negocio en WOSB.Certify

Se le pedirá que ingrese el UEI, EIN y MPIN de su empresa de SAM.gov para reclamar su negocio y comenzar su solicitud del Programa de Contrato Federal WOSB. La empresaria mayoritariamente mujer u otra mujer empresaria designada debe reclamar el negocio.

Enlace para registrarse e iniciar el proceso: https://wosb.certify.sba.gov/ Enlace para saber si es elegible: https://wosb.certify.sba.gov/am-i-eligible/

SAM es un portal en línea que consolida todas las oportunidades para hacer negocios con el gobierno federal. Registrarte en SAM es libre de costo.

Solo tienes que registrarte una vez, aunque anualmente tienes que renovar tu registro para mantenerlo activo. También debes actualizarlo si ocurren cambios en la dirección o en las personas contacto, entre otros.

¿Por qué registrarte en SAM?

-Es un requisito para hacer negocio con el gobierno federal.

-Es necesario si tu organización está interesada en recibir ayuda, incentivos o asistencia federal.

-SAM le permite a las agencias federales y a los contratistas hacer búsquedas de acuerdo al tamaño, localización, experiencia y certificaciones conferidas por la Small Business Administration (SBA).

Link de acceso a SAM: https://sam.gov/content/home

Entity registration https://www.youtube.com/watch?v=C87wSCYKTcE

Estos pasos probados en el tiempo te ayudarán a iniciar un negocio, ya sea el primero o el décimo, con consejos sobre todos los aspectos relacionados.

Desde encontrar y validar tu idea para hacer dinero, hasta descubrir tu estrategia de envío, para finalmente lanzar tu producto o servicio.

-Usa el tiempo que tienes disponible

-Identifica una idea de negocio

-Valida tu idea de negocio

-Encuentra un nombre comercial

-Haz un plan de negocios

-Comprende las finanzas del negocio

-Desarrolla tu producto o servicio

-Elige una estructura empresarial (ELIGE TU EQUIPO DE TRABAJO)

-Investiga sobre licencias y regulaciones

-Encuentra una ubicación para tu negocio

-Planifica la carga de trabajo y el tamaño del equipo

-Abre tu negocio

Algunos puntos a considerer cuando me hago esta pregunta:

Ubicación estratégica: Puerto Rico se encuentra en el Caribe, lo que le otorga una ubicación geográfica favorable para el comercio y la conexión con el continente americano y otros países de la región.

Estabilidad política y legal: Puerto Rico es un territorio no incorporado de los Estados Unidos, lo que brinda estabilidad política y legal. Esto proporciona un marco regulatorio y jurídico basado en el sistema estadounidense, lo que puede ser beneficioso para los negocios.

Beneficios fiscales: El gobierno de Puerto Rico ha implementado leyes y programas para atraer inversiones y estimular el crecimiento económico. Esto incluye incentivos fiscales, como exenciones de impuestos federales y locales para ciertos tipos de negocios y actividades.

Zona de libre comercio: Puerto Rico es una zona de libre comercio con Estados Unidos, lo que facilita el intercambio de bienes y servicios con el mercado estadounidense sin aranceles ni barreras comerciales significativas.

Recursos humanos y talento: Puerto Rico cuenta con una fuerza laboral educada y bilingüe, lo que puede ser una ventaja para las empresas que buscan establecer operaciones en el país. Además, hay universidades y centros de investigación que pueden brindar apoyo y colaboración.

Infraestructura desarrollada: Puerto Rico cuenta con una infraestructura desarrollada, incluyendo puertos, aeropuertos, carreteras y telecomunicaciones, lo que facilita el transporte de bienes y la conectividad empresarial.

Sin embargo, también es importante tener en cuenta algunos desafíos y consideraciones:

1. Competencia: Puerto Rico es un mercado relativamente pequeño, lo que puede implicar una competencia intensa en ciertos sectores. Es importante investigar y comprender el mercado local antes de iniciar un negocio.

2. Costo de vida y salario: El costo de vida en Puerto Rico puede ser más alto que en algunas áreas del continente americano, lo que puede afectar los costos operativos y la estructura salarial de tu empresa.

3. Dependencia económica: La economía de Puerto Rico ha enfrentado desafíos en los últimos años, incluyendo una deuda pública significativa y la devastación causada por el huracán María en 2017. Es importante evaluar la estabilidad económica y las perspectivas a largo plazo del país.

Antes de tomar una decisión, es recomendable realizar un análisis exhaustivo del mercado, evaluar los costos y beneficios, y considerar las características específicas de tu negocio y sector.

Servicios ofrecidos es el Metro Women’s Business Center:

• Acceso a capital y Asistencia Financiera

• Apoyo al estudiante Emprendedor

• Asuntos Gerenciales

• Comenzando un Negocio

• Contenido Empresarial

• Cumplimiento con Regulaciones

• Desarrollo de Productos

• Políticas Publicas y Relaciones Gubernamentales

• Servicios Legales

• Ventas al Gobierno y a Corporaciones Grandes

Como Centro no entregamos capital, actualmente el MWBC actua como orientador y facilitador para que puedas acceder a capital en distintas entidades de PR, se te asigna a un mentor el cual te va a mostrar un portafolio con las distintas entuidades que pueden generar un prestamo para iniciar tu negocio, y seguido a ello te orientamos con la documentacion necesaria para el proceso

Un método rapido para validar su idea es compartir la informacion a personas externas que no conzcan su producto o servicio . Haga preguntas abiertas para conocer la opinion de sus potenciales clientes y de esa forma puede indentificar como reaccionan las personas a esa idea y cuales son las respuestas que se repiten mucho para ayudarle a darle valor a su validacion.

787-766-55-72

Un plan de negocios típicamente contiene los siguientes elementos:

Resúmen ejecutivo: Una introducción concisa que resume los puntos clave del plan.

Descripción del negocio: Una visión general de la empresa, su misión, visión y valores, así como información sobre su estructura legal y organizativa.

Análisis de mercado: Investigación detallada del mercado objetivo, incluyendo análisis de la industria, segmentación de mercado, análisis de la competencia y oportunidades de crecimiento.

Producto o servicio: Descripción completa del producto o servicio que ofrece la empresa, incluyendo características, ventajas competitivas y propuesta de valor única.

Estrategia de marketing: Plan de marketing para promocionar y posicionar el producto o servicio en el mercado, incluyendo estrategias de precios, distribución, promoción y branding.

Plan operativo: Detalles sobre cómo se llevarán a cabo las operaciones diarias de la empresa, incluyendo ubicación, instalaciones, proveedores, procesos de producción y gestión del inventario.

Estructura organizativa: Organigrama de la empresa, roles y responsabilidades del equipo directivo, y cualquier otra información relevante sobre el personal clave y los asesores externos.

Análisis financiero: Proyecciones financieras detalladas, incluyendo estados de pérdidas y ganancias, balance general y flujo de efectivo. También puede incluir indicadores financieros y análisis de sensibilidad.

Estrategia de crecimiento: Plan para el crecimiento futuro de la empresa, incluyendo estrategias de expansión, desarrollo de nuevos productos o servicios, entrada a nuevos mercados y alianzas estratégicas.

Plan de contingencia: Identificación de los posibles riesgos y desafíos que podría enfrentar la empresa, así como un plan de acción para mitigarlos o superarlos.

Es importante recordar que cada plan de negocios es único y debe adaptarse a las necesidades y características específicas de cada empresa.

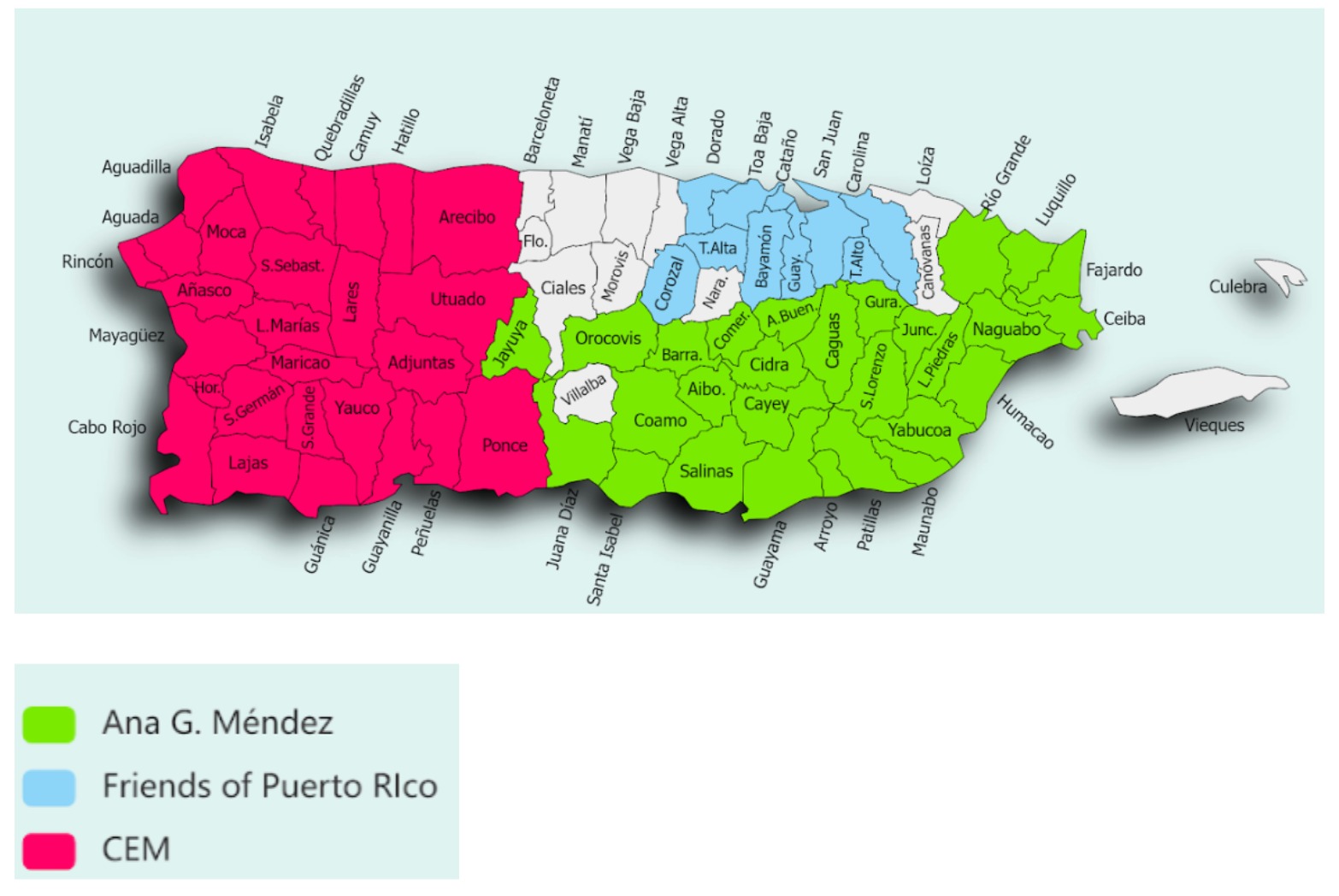

Usa el siguiente mapa para ubicar el centro apropiado para tu región:

Sila Maria:

(787) 805-4500, https://fundacionsilamcalderon.org/

Ana G Mendez:

Tel. 787-743-7979, ext. 4826

La APR representa el costo anual de un préstamo, incluyendo intereses y cargos. La cantidad total de intereses a pagar se basa en la cantidad original del préstamo (es decir, el principal) y se representa en forma de porcentaje. Es útil para comparar diferentes productos financieros; sin embargo, una palabra de precaución: Las ARP pueden no ser perfectamente comparables porque los prestamistas pueden elegir qué cargos incluir en el cálculo de su tasa.

Un informe de crédito es un informe personal elaborado por una de las tres principales agencias de información crediticia (es decir, Equifax, Experian y Transunion), en el que figura su historial de crédito. Suele indicar si tiene pagos atrasados, impagos, así como quiebras, ejecuciones hipotecarias u otros procedimientos legales. Su informe de crédito suele incluir una puntuación FICO.

El índice de utilización del crédito muestra el porcentaje del crédito total utilizado por un prestatario en comparación con el crédito total aprobado, incluye líneas de crédito y/o tarjetas de crédito. Los índices de utilización del crédito cambian con los pagos y las compras y son un factor utilizado por las agencias de información crediticia para calcular la puntuación crediticia: índices más altos reflejan una mala puntuación, mientras que los índices más bajos son favorables.

Los prestamistas utilizan la relación de cobertura de servicio de deuda

como indicador clave para medir la capacidad de un prestatario para pagar un préstamo, observando la cantidad de efectivo disponible que el prestatario puede utilizar para pagar el préstamo. Los cálculos de la relación de servicio de deuda se determinan utilizando la siguiente fórmula:

INGRESO OPERATIVO NETO ÷ TOTAL SERVICIO DE DEUDA (ES DECIR, PRINCIPAL + INTERESES A PAGAR)

La relación deuda-capital se utiliza para determinar si una empresa tiene suficientes activos para cubrir un préstamo en caso de impago. Normalmente, los prestamistas quieren que las empresas tengan más activos que deudas.

Una tasa de factor es un costo que hay que pagar en un producto financiero y es comparable a una tasa fija impuesta a los fondos prestados. Las tasas de factor se expresan en forma de cifra decimal (que oscilan entre 1.1 a 1.9). La tasa se calcula al inicio del período de un préstamo y no se ajusta durante la vida de este. Las tasas de factor suelen asociarse a productos de financiamiento a corto plazo, como anticipos de capital operativo, financiamiento de cuentas por cobrar y anticipos de efectivo comercial. Dado que el financiamiento de tasa de factor se utiliza a menudo con opciones de financiamiento a corto plazo, la mayoría de los prestamistas exigen un pago diario o semanal en lugar de un plan de pago mensual.

Una HELOC (por sus siglas en inglés) es el tipo más común de líneas de crédito garantizadas. Las HELOC están garantizadas por el valor de mercado de una vivienda menos la cantidad que se debe por ella, que se convierte en la base para determinar el tamaño de la línea de crédito. Normalmente, el límite de crédito oscila entre el 75% y el 80% del valor de mercado de la vivienda, menos el saldo adeudado de la hipoteca.

También conocido como factorización de cuentas por cobrar, la factorización de facturas es cuando una empresa vende sus facturas pendientes a un tercero (es decir, a una empresa factor o de factorización) con un descuento. Básicamente, la empresa de factorización adquiere las facturas pendientes y se hace cargo de su cobro. La empresa factor da un pago por adelantado que suele ser el 85% al 95% del total de la factura. Entonces, la empresa factor procede a cobrar los pagos y, una vez que el cliente haya pagado la factura, la empresa de factorización devuelve el saldo restante a la empresa, menos una comisión acordada. Nota: la factorización puede no tener sentido si el propietario de la empresa tiene un buen crédito, una baja relación entre la deuda y los ingresos, y no necesita el dinero en efectivo en una semana. En este caso, un préstamo comercial a largo plazo o una línea de crédito serían más adecuados porque la tasa de interés efectiva será mucho más baja.

El financiamiento de facturas es un préstamo bancario basado en el valor de las facturas pendientes. Los pagos del préstamo se realizan como cualquier otro préstamo, y la empresa sigue cobrando los pagos de los clientes de la forma habitual (es decir, mantiene el control total de los cobros). La factorización de facturas se utiliza mejor cuando una empresa necesita dinero en efectivo para financiar las compras de inventario o las nóminas y tiene facturas que vencen en menos de 90 días de clientes con buen crédito. Aunque el dinero de las facturas acabará llegando, los clientes que tardan en pagar o plazos de pagos prolongados podrían afectar negativamente al flujo de caja entrante. Los prestamistas tienen en cuenta el tiempo que tarda una empresa en obtener sus cuentas por cobrar y si los clientes están pagando para evaluar el riesgo de ampliar un préstamo de financiamiento de facturas a una empresa.

Un gravamen es la reclamación legal de un acreedor sobre la garantía comprometida para un préstamo. Si el préstamo no se paga, el acreedor puede embargar el activo objeto del gravamen. Pueden establecerse varios tipos de gravamen, entre ellos el de un acreedor, el de una sentencia judicial o el de la autoridad fiscal.

La relación préstamo-valor compara el valor justo de mercado de un activo con la cantidad del préstamo que lo financiará. Esto es importante para los prestamistas, que necesitan saber si el valor del activo cubrirá la devolución del préstamo en caso de que una empresa incumpla y no pague. La LTV (por sus siglas en inglés) puede desempeñar un papel importante en la tasa de interés que un prestatario puede obtener.

Los anticipos de efectivo comercial (MCA, por sus siglas en inglés) implican la venta de cuentas por cobrar futuras por un importe fijo en dólares y se reembolsan con un porcentaje de los ingresos por ventas diarias de la empresa. Dependiendo de la velocidad de pago, la APR equivalente puede superar el 80% o incluso llegar a los tres dígitos. Por ejemplo, se pueden conceder $50,000 a cambio de $65.000 en ingresos futuros. En este ejemplo, la cantidad a pagar se cobra mediante retiros automáticos del 10% sobre las ventas diarias de tarjetas de crédito. Nota: las MCA suelen pagarse en un plazo de 3 a 18 meses.

Los préstamos garantizados utilizan activos tangibles como colateral. El crédito garantizado se refiere a los préstamos a los que puede optar su empresa al prometer colateral, como equipos o bienes inmuebles. Si no se paga un préstamo garantizado, el prestamista puede embargar el colateral y otros bienes para satisfacer cualquier parte del préstamo que no se haya pagado. Los préstamos también pueden estar garantizados por los prestamistas que aplican un gravamen general sobre su empresa.

La Ley de Veracidad en los Préstamos, implementada por la Junta de la Reserva Federal mediante una serie de reglamentos, es una ley federal promulgada en 1968 para ayudar a proteger a los consumidores en sus relaciones con prestamistas y acreedores. La TILA (por sus siglas en inglés) exige la divulgación de cierta información al prestatario antes de concederle un crédito, como la APR, las condiciones del préstamo y los costos totales para el prestatario. Esta información debe figurar de forma visible en los documentos que se presentan al prestatario antes de firmar.

El Underwriting es el proceso mediante el cual un prestamista decide asumir el riesgo financiero de un prestatario a cambio de una comisión. Utilizando una mezcla de automatización y experiencia humana, el underwriting implica la evaluación del grado de riesgo mediante la valoración del historial crediticio de un posible prestatario, su expediente financiero y el valor de cualquier colateral ofrecido. También se pueden tener en cuenta otros factores en el análisis de riesgo, dependiendo del tamaño y la finalidad del préstamo.

Los préstamos no garantizados no requieren ningún tipo de colateral. Los prestamistas conceden préstamos sin garantía basándose en la capacidad crediticia del prestatario y no en sus activos.

There are no questions matching your query or you do not have permission to read them.